El manejo de la deuda siempre es materia de debate. Resulta uno de los principales focos de preocupación en las economías desarrolladas, muchas de las cuales están siendo jaqueadas por el escepticismo de los inversores financieros. En el mundo emergente ha sido fuente de permanentes desequilibrios macroeconómicos.

En la Argentina, los pasivos externos generaron las crisis más profundas de nuestra historia, como en los ochenta o más recientemente con el estallido de la convertibilidad. La experiencia no sólo es traumática por la carga en términos de intereses y amortizaciones sino también por la condicionalidad que solían imponer los acreedores.

La periferia europea hoy está sufriendo las recetas miopes que la troika (FMI-BCE-UE) establece a cambio de nuevos paquetes de ayuda que sólo extienden la agonía. Hace una década la Argentina padecía la falta de respuestas adecuadas y las condicionalidades por parte de los organismos de crédito. Sin ir más lejos en el listado, una de las exigencias esgrimidas era privatizar la banca pública.

Para una economía como la argentina, es claro que la autonomía de política económica es una función inversa del nivel de endeudamiento. Pero como en todos los órdenes, hay matices. El crédito es una herramienta más, que debe ser usada en forma responsable. Es tan justificable tomar deuda como no hacerlo; lo importante es que el proceso sea racional y sustentable. En este sentido, por ejemplo, quién puede estar en contra de financiar obras públicas de infraestructura básica (trenes, autopistas, puertos, comunicaciones, energía) que aumenten sensiblemente la productividad. Sin duda es mucho mayor el beneficio social que genera una mejora de la logística, de la oferta energética, de la calidad del transporte en relación al costo de fondeo del capital, en un contexto de tasas de interés ultra bajas como el actual. Distinto es el caso si lo que se financia es una parte de los gastos corrientes, como sucedió durante muchos años.

El camino elegido por el gobierno es el de no regresar a los mercados de capitales. La voluntad política es “vivir con lo nuestro”. Pero no puede dejarse de lado que los inversores financieros miran con mucho escepticismo a la Argentina.

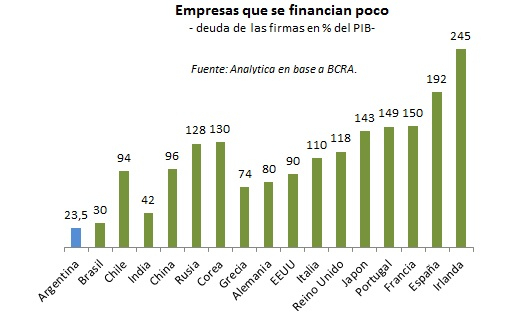

La falta de apalancamiento implica que el crecimiento potencial será moderado, del orden del 3-4% anual, y también menos volátil que el crecimiento estimulado.

Pero esta decisión macro no debe anular las oportunidades que el entorno internacional y local generan para la expansión de distintos sectores. Las necesidades de financiamiento se extienden trasversalmente en prácticamente la totalidad de las ramas. Desde los que necesitan fuertes inyecciones de capital, como energía y transporte, hasta los que requieren financiar capital de trabajo por la contracción en los márgenes de rentabilidad y la extensión de la cadena de pagos.

El gobierno está trabajando en la profundización de distintas fuentes domésticas como los créditos del Bicentenario, las líneas que provee el Fondo de Garantía de Sustentabilidad de la ANSES e incluso las recientemente lanzadas por los bancos privados, fondeadas con el 5% de los depósitos.

Pero lo cierto es que las necesidades financieras requieren de un proceso de apertura mucho más masivo al crédito. Por los montos involucrados, la inyección de capital externo es necesaria si se busca apalancar rápidamente el crecimiento de ciertos sectores clave. El autofinanciamiento es siempre una alternativa pero no permitiría revertir el deterioro acumulado durante años y los desafíos de la coyuntura actual.

Por caso, sólo YPF tiene un potencial para canalizar inversiones por más de US$ 20.000 millones en los próximos años. Sin sumar las obras de infraestructura necesarias en transporte urbano, por ejemplo.

Si bien es legítima y entendible la preocupación del gobierno por no depender de los mercados financieros, parte del crecimiento de los próximos años puede depender de la capacidad que se muestre para que las grandes empresas capten financiamiento externo, bajo la forma de líneas de crédito o como participación directa en el negocio.

Acceder al feed de los comentarios de este artículo

Acceder al feed de los comentarios de este artículo